Tax Shelter (FR)

Le système belge du Tax Shelter est une possibilité, introduite par le gouvernement, pour les entreprises d'obtenir un avantage fiscal en investissant dans l'industrie audiovisuelle belge afin d'y créer des incitations à la production. En plus d’une présentation du fonctionnement du programme concernant les conditions, les avantages et risques et l’explication de la situation gagnant-gagnant-gagnant pour les parties qui sont le producteur, l’investisseur et l’État belge, un exemple avec un calcul est également présenté.

Qui est concerné ?

Après avoir été introduit en 2004, le système a été révisé en mai 2014 en faveur d'une simplification pour les entreprises.[1] Les sociétés éligibles à cet investissement sont toutes les entreprises belges ou succursales belges d’une entreprise étrangère soumises à l’impôt des sociétés en Belgique.[2] Il existe toutefois quelques exceptions, comme les entreprises qui bénéficient d'un taux d'imposition réduit et qui ont une base taxable inférieure à 100.000 €, étant donné que le programme n'est pas destiné à des paiements d’impôt aussi bas et qu'il ne serait donc pas rentable pour les investisseurs.[3] En outre, les radiodiffuseurs, les développeurs et producteurs d'œuvres audiovisuelles, les établissements de crédit et les sociétés détenant des droits d'exploitation du film sont exclus.[4]

Du côté des producteurs, ce ne sont en revanche que les sociétés de production qui n'ont pas de liens commerciaux directs avec les radiodiffuseurs qui sont considérées comme qualifiées par le ministère belge des Finances. De plus, la société ne doit pas avoir de dettes impayées auprès de l’assurance sociale responsable (ONSS/RSZ) au moment de la ratification de l'accord-cadre.[5]

On peut parler d'une situation gagnant-gagnant-gagnant pour les trois parties, puisque l’idée, c’est de proposer premièrement une méthode très attractive au producteur pour financer ses projets ; l'investisseur bénéficie deuxièmement d'une exonération fiscale grâce à un investissement pratiquement sans risque et troisièmement l'État profite d'une augmentation de l'activité économique et des dépenses dans le pays.[6]

Conditions, règles et fonctionnement

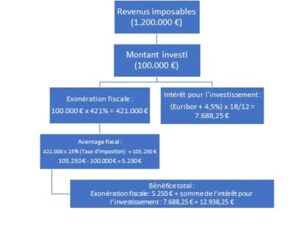

Le fonctionnement de la relation entre l'investisseur, l'argent investi et le producteur est décrit ci-dessous et est illustré à l'aide d'un graphique représentant un exemple d'investissement.

Tout commence par le fait qu'un producteur peut offrir aux investisseurs des certificats fiscaux qui dépendent de la part des dépenses audiovisuelles éligibles de la production qui sera engagée dans la zone euro. La valeur totale des certificats ne peut pas dépasser 10/9 des dépenses éligibles en Belgique ou 70% des dépenses audiovisuelles éligibles dans la zone euro. L'investisseur ne peut pas investir plus de 50% des bénéfices de l'entreprise et l'exonération fiscale maximale par an est de 750.000 € (voir figure 1). L'investisseur dispose de trois mois après la signature de l'accord-cadre pour verser la totalité de la somme. Les producteurs sont tenus d’effectuer les dépenses qualifiées dans les 18 mois suivant la signature. Pour les longs métrages d'animation, le délai maximal pour les dépenses est de 24 mois. Après la réalisation de l’œuvre audiovisuelle, le ministère des Finances délivre une attestation Tax Shelter final basé sur les dépenses réellement effectuées. Ensuite, l'exonération fiscale finale de l'investisseur est ainsi recalculée.[7]

Spécificités de la part du producteur

Enfin, il convient d'examiner plus en détail le côté producteur, car pour le producteur, le système Tax Shelter s'avère être une chance en raison du soutien financier élevé de ses projets. Cependant, il y a quelques obstacles ou concessions à considérer : (1) promouvoir ses projets pour s'assurer des investisseurs (effort juridique), (2) faire appel à un intermédiaire pour simplifier le processus de recherche d'investisseurs (frais supplémentaires), (3) pour les producteurs étrangers : recherche d’un partenaire de coproduction belge.[8]

Ainsi, on voit que les producteurs peuvent s'adresser directement aux investisseurs, ce qui implique un effort juridique supplémentaire, ou ils font appel à une société intermédiaire qui simplifie les choses, mais qui peut réclamer une part de l'argent investi par l'investisseur trouvé (par exemple 12%) à titre d'honoraires.[9]

Fig. : Processus d'un exemple d'investissement au sens du système Tax Shelter du point de vue de l'investisseur ©Batuhan Sisaneci

- von Batuhan Sisaneci -

Notes

[1] Cf. s.a., « De quoi s’agit-il ? » , in : taxshelter.be, URL : https://www.taxshelter.be/fr/content/de-quoi-sagit-il (consulté en dernier lieu le 13.02.2023).

[2] Cf. ibid.

[3] Cf. ibid.

[4] Cf. s.a, « Das belgische Tax Shelter System: ein Überblick für Filmschaffende » , in : ostbelgienmedien.be, URL : https://ostbelgienmedien.be/PortalData/39/Resources/dokumente/Das_belgische_Tax_Shelter_System__ein_Ueberblick_fuer_Filmschaffende.pdf (consulté en dernier lieu le 14.02.2023)., p. 2.

[5] Paragraphe entier cf. ibid., p. 1.

[6] Cf. s.a., « Tax shelter » , in : belgiumfilm.be, URL : https://www.belgiumfilm.be/film-financing/tax-shelter (consulté en dernier lieu le 14.02.2023).

[7] Paragraphe entier cf. s.a., Das belgische Tax Shelter System, p. 3.

[8] Paragraphe entier cf. ibid., p. 5.

[9] Cf. ibid., p. 4-5.

Bibliographie

S.a., « Das belgische Tax Shelter System: ein Überblick für Filmschaffende » , in : ostbelgienmedien.be, URL : https://ostbelgienmedien.be/PortalData/39/Resources/dokumente/Das_belgische_Tax_Shelter_System__ein_Ueberblick_fuer_Filmschaffende.pdf (consulté en dernier lieu le 14.02.2023).

S.a., « De quoi s’agit-il ? » : taxshelter.be, URL : https://www.taxshelter.be/fr/content/de-quoi-sagit-il (consulté en dernier lieu le 13.02.2023).

S.a., « Tax shelter » , in : belgiumfilm.be, URL : https://www.belgiumfilm.be/film-financing/tax-shelter (consulté en dernier lieu le 14.02.2023).