Der Intraeuropäische Außenhandel – Die Bedeutung des

Binnenmarkts für die belgische Wirtschaft

— Christian Peitz & Nico Stöckmann, Universität Paderborn —

Den Beitrag als Aufsatz können Sie hier herunterladen.

Inhaltsverzeichnis

- Einleitung

- Überblick über den bilateralen Handel zwischen Belgien und Deutschland

- Fazit

- Anhang

- Anmerkungen

- Literatur

Abstract

Die Globalisierung und damit einhergehend eine stärkere internationale Verflechtung der Staatengemeinschaft erreichten zu Beginn des 21. Jahrhunderts ihren Höhepunkt bevor Ausprägungen von Nationalismus und Protektionismus präsenter wurden. Folgen wie der Chinesisch-Amerikanische Handelskrieg oder der Brexit sind nur einige prominente Beispiele für diese rückschrittliche Entwicklung. Auch Auswirkungen der Corona-Pandemie sind weltweit zu beobachten und haben die Deglobalisierung weiter intensiviert. Die Europäische Union steht nun vor einer Bandbreite großer Herausforderungen, die auch den Europäischen Binnenmarkt betreffen, in dem viele Industrien und somit auch der Güterhandel durch Maßnahmen zur Pandemiebekämpfung eingeschränkt sind. Die kurzfristigen und langfristigen Implikationen werden im Folgenden für die belgische Wirtschaft separiert aufgearbeitet. Die Wichtigkeit des intraeuropäischen Handels wird grade im Hinblick auf die katalysierende Wirkung auf Innovationen deutlich.

I. Einleitung

Die beispiellosen weltweiten Restriktionen zur Pandemiebekämpfung haben weitreichende Implikationen für die Wirtschaft und speziell den internationalen Handel. Neben einem Rückgang der allgemeinen Wirtschaftsleistung, dem Bruttoinlandsprodukt (BIP), spielen auch neue Produktionsvorschriften und bilaterale Abkommen eine signifikante Rolle.

Viele traditionelle Modelle der internationalen Wirtschaft können aktuelle globale Geschehnisse nur noch unzureichend abbilden. Neoklassische Ansätze nehmen daher immer mehr ihren Platz ein. Um den derzeitigen multilateralen Handel adäquat zu beschreiben, eignet sich das Gravitationsmodell im Vergleich zu klassischen Modellen besser. Dieser theoretische Ansatz basiert auf dem Äquivalent der Physik und beschreibt Handel zwischen zwei Ländern auf Basis der volkswirtschaftlichen Größen, gemessen am BIP, und der Distanz zwischen ihnen. Empirisch lassen sich damit weitere Faktoren wie beispielsweise kulturelle Affinitäten, geografische Gegebenheiten oder der Einfluss der Globalisierung auf die internationale Wirtschaft messen.

Da das Modell in empirischen Beobachtungen fundiert, bleibt eine Herleitung über lange Zeit aus. Erst Anderson (1979), Bergstrand (1985) und dann Anderson & van Wincoop (2003) liefern eine solide theoretische Untermauerung. Durch diese Begründungen gewinnt das Modell weiter an Validität und Relevanz. Aktuell lassen sich viele Beobachtungen auf bilateraler Ebene damit beschreiben und erklären. Des Weiteren lassen sich die Implikationen auch mit bestehender theoretischer Literatur kombinieren, da das Gravitationsmodell zwei essentielle Größen der Ökonomie, das BIP und das Handelsvolumen, in Beziehung setzt.

Viele Industrien und damit der Handel dieser Güter sind in der kurzen Frist durch die Maßnahmen zur Eindämmung der Corona-Pandemie stark eingeschränkt. In der langen Frist werden Corona und die Deglobalisierung noch weitreichendere Folgen auf Handel und das Wirtschaftswachstum haben.

Die Effekte werden in dieser Studie separiert analysiert und für die belgische Wirtschaft exemplarisch aufgearbeitet. Dafür wird nach der Einleitung zuerst das Gravitationsmodell beschrieben und in Zusammenhang mit den Auswirkungen der Verbreitung des Coronavirus gebracht. Aus dieser Relation lassen sich dann im Folgenden kurzfristige und langfristige Implikationen für die betroffenen Industrien ableiten. Das Fazit fasst die Erkenntnisse zusammen und erlaubt einen Ausblick auf potenzielle weitere Forschungsfragen.

II. Überblick über den bilateralen Handel zwischen Belgien und Deutschland

In diesem Abschnitt soll deskriptiv untersucht werden, wie die Handelsbeziehungen speziell zwischen Deutschland und Belgien aussehen und wie sich diese in den letzten Jahren entwickelt haben. Für einen generellen Überblick über die Geschehnisse der letzten Jahre ist ein Blick auf verschiedene Entwicklungen und Statistiken der belgischen und deutschen Volkswirtschaft unabdingbar. Im Folgenden soll zunächst der belgische Markt hinsichtlich Importe und Exporte sowie der deutsche Markt und dessen Vernetzung dargestellt werden.

a) Belgiens Bedeutung für Europa, Import & Export

Dank seiner günstigen Lage und den guten Verkehrswegen ist Belgien ein außerordentlich wichtiges Drehkreuz in Europa und dadurch bedingt traditionell eine äußerst offene Volkswirtschaft. So hat die Wareneinfuhr 2020 bspw. etwa 77% und die Warenausfuhr 82% des belgischen BIP entsprochen (vgl. IHK, 2021). Der Außenhandel ist für die belgische Wirtschaft demnach äußerst bedeutend, wobei Belgien generell Ausfuhrüberschüsse erwirtschaftet. Die Strategie einer Volkswirtschaft mit einer hohen Außenhandelsquote zu führen, ist jedoch auch sehr anfällig für externe Shocks und Krisen. Dies zeigt auch die jüngste Entwicklung des belgischen BIP. Dieses ist im Corona-Krisenjahr 2020 um 6,3% eingebrochen. Damit liegt Belgien über dem EU-Durchschnittswert (um 6,0% eingebrochen) und über der deutschen Verlustrate (hier ist das BIP um 4,6% eingebrochen (Vgl. Eurostat, 2021)). Neben dem Güteraustausch, welcher auch durch eine weitreichende Unterbrechung von Lieferketten gestört wurde, ist auch die belgische Inlandsnachfrage 2020 aufgrund von Konsumeinschränkungen infolge der Lockdown-Maßnahmen stark gesunken. Beispielsweise sank der Privatkonsum im Krisenjahr 2020 um mehr als 10%, wobei hier insbesondere der Dienstleistungssektor (Hotellerie, Gastronomie, Freizeit) betroffen war (vgl. WKO, 2021). Belgiens föderale Regierung und die regionalen Regierungen Belgiens haben daher zahlreiche Unterstützungsmaßnahmen für die Wirtschaft umgesetzt. Die Komplexität des politischen Systems Belgiens macht es jedoch schwierig, die Krise effizient zu bewältigen (vgl. WKO, 2021). Daher soll ein Blick auf die Besonderheiten Belgiens hinsichtlich der Regionen und der jeweiligen Bevölkerung geworfen werden.

b) Belgiens besondere Charakteristik

Für eine weitere Charakterisierung der belgischen Wirtschaft gilt zu beachten, dass es in Belgiens aufgrund der sprachlichen und kulturellen Vielfalt weder „den“ belgischen Konsumenten noch „den“ belgischen Arbeitnehmer oder Arbeitssuchenden gibt. Das Konsumverhalten der Bewohner Flanderns ist bspw. anders als dass der Wallonen oder der Einwohner der multikulturellen Hauptstadt Brüssel (vgl. WKO, 2021). Ebenso ist der belgische Arbeitsmarkt von starken regionalen Unterschieden und einer Fragmentierung geprägt. Die Arbeitslosenquote[1] in Belgien stieg zwischen Ende 2019 und Ende 2020 von 5% auf 5,7%. In Flandern blieb die Arbeitslosenquote trotz des Anstiegs von 2,6% auf 3,2% auf einem sehr niedrigen Niveau, in Brüssel und Wallonien lag die Arbeitslosigkeit jedoch etwas höher und nahm von 11,7% auf 12,8% in Brüssel und von 7,4% auf 8% in Wallonien zu (vgl. Eurostat, 2021). Auch das verfügbare Einkommen erweist sich in den einzelnen Regionen als unterschiedlich. So erhalten die Flamen im Durchschnitt ein 17% höheres verfügbares Einkommen als die Wallonen und ein 16% höheres als die Brüsseler (vgl. WKO, 2021). Diese Komplexität muss auch bei allen politischen Entscheidungen rund um das Krisenmanagement bedingt durch die Corona-Pandemie berücksichtigt werden.

c) Deutschland als wichtigster Handelspartner Belgiens

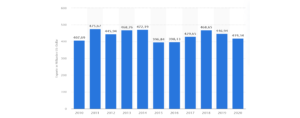

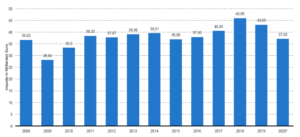

Im Vergleich der weltweit 20 größten Exportländer erreichte Belgien 2020 mit 419,34 Milliarden USD den zehnten Platz (Deutschland mit 1.380 Milliarden USD den dritten Platz (vgl WTO, 2021)). Hinsichtlich der Größe Belgiens ein beachtlicher Platz in dem Ranking der größten Exportländer. Die Entwicklung ebendieser Exportzahlen zeigt auch die folgende Abbildung (vgl Statista, 2021):

Abbildung 1: Belgien: Export von Gütern von 2010 bis 2020 (in Milliarden US-Dollar)

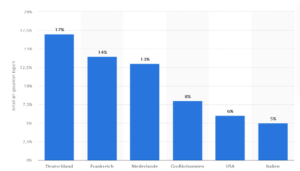

Für die belgische Exportwirtschaft ist Deutschland dabei der wichtigste Handelspartner. Beide Länder sind wirtschaftlich auch traditionell eng miteinander verbunden und stehen in einem großen Austausch. Deutschland hat im Jahr 2020 dabei etwa 17,4% aller belgischen Exporte abgenommen und war damit führend – auch vor den anderen Nachbarländern wie Frankreich oder den Niederlanden. Weiterhin entfielen im Jahr 2020 15,6% aller belgischen Ein- und Ausfuhren auf Deutschland. Die folgende Abbildung zeigt die wichtigsten Handelspartner für den Export Belgiens im Jahr 2019 (vgl Statista, 2021):

Abbildung 2: Belgien: Wichtigste Exportländer (2019)

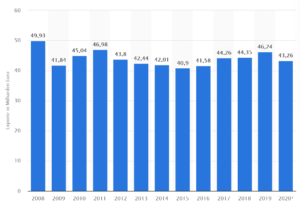

Besonders für einige spezielle Regionen Belgiens ist der Exportmarkt dabei elementar. So stammen rund 85% der belgischen Exporte aus der Region Flandern und auch hier ist Deutschland der wichtigste Abnehmer flämischer Produkte (und nach den Niederlanden der zweitwichtigste Lieferant für die Region Flandern). Diese Kennzahlen werden etwas deutlicher, wenn man sich die Entwicklung ebendieser anschaut. Die folgende Abbildung zeigt den Wert der deutschen Importe aus Belgien von 2008 bis 2020¹ (in Milliarden EUR - vgl Statista, 2021):

Abbildung 3: Wert der deutschen Importe aus Belgien (2008 bis 2020)

Deutlich zu erkennen ist der starke Rückgang der deutschen Importe aus Belgien seit 2019. Erreichten die Importe aus Belgien 2018 noch etwa 45,86 Milliarden EUR, so lag die Summe aller Import 2020 nur noch bei rund 37 Milliarden EUR (was einem Rückgang von rund 19,32% innerhalb von 2 Jahren entspricht). Betrachtet man alle belgischen Exporte im gleichen Zeitraum (vgl. Abbildung 1) ist hier nur ein Rückgang von 10,5% zu verzeichnen (von 468,65 Milliarden USD (2018) auf 419,34 Milliarden USD (2020)). Im Allgemeinen hat sich die globale Rezession bedingt durch die Corona-Pandemie seit 2019 stark auf den generellen belgischen Außenhandel ausgewirkt. Im Jahr 2020 sind der Warenexport nominal um 7,9% und der entsprechende Import sogar um 9,8% eingebrochen. Obwohl der Güteraustausch 2021 dank der besseren Konjunktur in Belgien und bei den wichtigen Handelspartnern wieder steigt, ist nach einer Studie wohl nicht damit zu rechnen, dass der Warenverkehr das vergangene Rekordniveau wie bspw. im Jahr 2018 erreicht (vgl. IHK, 2021). Dennoch ist anzumerken, dass das Exportverhältnis zu Deutschland weniger stark eingebrochen ist als der Durchschnitt innerhalb der Eurozone, also in den 19 Ländern in der Europäischen Union (hier konnte ein Rückgang der Exporte um durchschnittlich 29,3% seit Ausbruch der Corona-Pandemie verzeichnet werden – vgl VRT, 2021). Bei den bilateralen Handelsbeziehungen gilt weiterhin zu beachten, dass im Jahr 2018 dahingehend Rekordwerte verzeichnet wurden und dass durch die Corona-Pandemie die Exporte nach Deutschland zwar stark gesunken sind, jedoch auch nicht unter das Niveau von 2015/2016.

Auch bei den weltweit größten Importländern ist Belgien trotz seiner vergleichsweisen geringen Größe stark vertreten und belegt mit 394,64 Milliarden USD weltweit den zwölften Platz (zum Vergleich: Deutschland belegt mit 1.170,79 Milliarden USD den dritten Platz – vgl. WTO, 2021). Im Gegensatz zu den rückläufigen deutschen Importen liegen die Exporte nach Belgien in den letzten Jahren auf einem ähnlichen Niveau (vgl Statista, 2021):

Abbildung 4: Wert der deutschen Exporte nach Belgien von 2008 bis 2020¹ (in Milliarden Euro)

d) Belgien als wichtigster Handelspartner Deutschlands

Wie bereits erwähnt sind Deutschland und Belgien wirtschaftlich eng miteinander verbunden und Belgien zählt für Deutschland zu den wichtigsten Handelspartnern. In der Rangfolge der wichtigsten Handelspartner Deutschlands nach Wert der Exporte im Jahr 2020 belegte Belgien mit 39,61 Milliarden EUR den zehnten Platz (betrachtet man nur die EU, den siebten Platz). Das deutsch-belgische Handelsvolumen bzw. der Umsatz des Außenhandels (Exporte + Importe) betrug im Jahr 2020 80,3 Milliarden EUR (vgl. Destatis, 2021). Damit ist Belgien innerhalb der EU Deutschlands sechst wichtigster Handelspartner bei den Im- und Exporten (vgl. Destatis, 2021). Dabei ist speziell Antwerpen für Deutschland ein wichtiger Import- und Exporthafen. Der Hafen von Antwerpen – nach Rotterdam der zweitgrößte Hafen Europas – verbuchte nach den Umschlagrekorden der vergangenen Jahre mit einem Gesamtfrachtaufkommen von 231 Millionen Tonnen 2020 erstmals einen Rückgang. Dank des starken Containerumschlags, der mit einem Plus von 1,3% erstmals die 12-Millionen-TEU-Marke[2] durchbrach und somit einen neuen Rekord verzeichnete, konnte der Hafen den Rückgang im Gesamtumschlag auf -3,1% jedoch begrenzen. Weitere Schwergewichte der deutschen Investitionen (FDI) in Belgien sind die chemische Industrie in Antwerpen, der Fahrzeugbau in Brüssel, die Luftfahrt und zunehmend die pharmazeutische und BioTech-Industrie. Die deutsche Wirtschaft ist ebenso mit einer großen Zahl von Firmenniederlassungen in Belgien vertreten (vgl. Auswärtiges Amt, 2021).

e) Belgiens Unternehmerische Struktur

Ebenso wichtig ist ein Blick auf die Unternehmenslandschaft in Belgien. Der belgische Aktienindex (BEL-20) umfasst die 20 größten Aktiengesellschaften Belgiens und ist einer der wichtigsten Aktienindizes Europas. Die folgende Abbildung zeigt die Entwicklung des BEL-20 der letzten 12 Jahren zusammen mit dem deutschen DAX und als Referenzwert dem EuroStoxx50[3]:

Abbildung 5: Indexstände 2008-2021

Erwartungsgemäß sind die Verläufe der drei Indizes über die letzten 10 Jahre auf einem ähnlichen Niveau, jedoch ist der BEL-20 etwas volatiler.[4] Den mit Abstand größten Einfluss auf den Index[5] (knapp 13% Indexgewichtung) hat mit einer Marktkapitalisierung von 103,9 Milliarden EUR die Anheuser-Busch InBev Unternehmensgruppe. Weiter Schwergewichte sind die KBC Group (Banken und Versicherungen): 10,74%, UCB (Pharmazie): 9,16%, Umicore (Chemie): 6,97%, Argenx (Pharmazie): 6,79%, Galápagos (Pharmazie): 6,24%, Ageas Holding (Versicherungen): 4,78%, Groupe Bruxelles Lambert (Beteiligungsgesellschaft): 4,44% sowie die Solvay (Chemie): 4,10%. Gemessen am Umsatz und Gewinn zählt die Anheuser-Busch InBev Unternehmensgruppe zu den größten belgischen Unternehmen (Umsatz: 52,33 Milliarden USD und Gewinn: 9,2 Milliarden USD). Gemessen am Umsatz ist Anheuser-Busch InBev der größte Brauereikonzern der Welt. Auf dem internationalen Biermarkt kann AB InBev einen Anteil von 29,3% in sich vereinen (vgl. ABInBev. 2021). In Deutschland hat die Anheuser-Busch InBev Gruppe (u.a. Beck's, Hasseröder, Löwenbräu) den zweithöchsten Absatz (vgl. Lebensmittel Zeitung, 2021). Eine weitere Schwerpunktbranche der belgischen Außenwirtschaft ist die Pharmaindustrie. Belgien ist nach Deutschland der zweitgrößte Pharma-Exporteur der EU. Zahlreiche der Pharmaunternehmen haben eine Niederlassung in Belgien. Belgien zählt weltweit zu den Marktführern in der pharmazeutischen Industrie, die mit 34.700 Beschäftigten einen wichtiger Arbeitgeber darstellt. Belgien ist eine der offensten Marktwirtschaften der Welt und das gilt auch für den Biotechnologie-Sektor (vgl. WKO, 2021). Weiterhin sind in Belgien etwa 265 Life Science Unternehmen ansässig, die biotechnologischen Aktivitäten nachgehen und insgesamt mehr als 15.000 Personen beschäftigen. Die meisten Biotech-Unternehmen (etwa 80%) sind im Gesundheitsbereich tätig (vgl. WKO, 2021). Für einen vollständigen Überblick über die unternehmerische Struktur zeigt die Tabelle 1 im Anhang die 30 größten belgischen Unternehmen, gemessen nach dem Umsatz 2020 (in Millionen USD) unabhängig der Gesellschaftsform.

f) Gravitation und SARS-CoV-2

Das Gravitationsmodell indiziert, in welcher Intensität Staaten interagieren. Anders als etwa das Modell des komparativen Vorteils von David Ricardo (1891), das Heckscher-Ohlin Theorem (vgl. Deardorff 1982) oder der monopolistische Wettbewerb und der daraus resultierende Außenhandel (vgl. Krugman 1979), gehört es nicht zu denjenigen Handelstheorien, die Gründe für internationale Güterbewegungen in den Mittelpunkt stellen. Stattdessen quantifiziert es bilaterale Handelsbeziehungen mithilfe exogener Einflussgrößen. Diese Einflüsse sind äquivalent zu Newtons Gravitationsmodell, bei dem die Anziehungskraft zwischen zwei Körpern von der Relation ihrer Massen und der Entfernung zwischen ihnen abhängt.

Die Handelsströme zwischen zwei Ländern werden ebenfalls mithilfe ihrer Masse und der Distanz zwischen ihnen bestimmt. Anders als in der Physik werden die Massen hier von den volkswirtschaftlichen Größen der Länder, gemessen am BIP, bestimmt. Größere Volkswirtschaften verfügen über mehr Ressourcen und können damit mehr Güter und Dienstleistungen produzieren. Gleichzeitig weisen größere Volkswirtschaften auch ein höheres Einkommen auf, womit die Bevölkerung dieser Länder mehr Importgüter nachfragt. Auch die Entfernung ist, ähnlich wie bei Newtons Modell, antiproportional zum Handelsvolumen. Größere Entfernungen sind mit höheren Transportkosten assoziiert, was Auswirkungen auf individuelle, wirtschaftliche Entscheidungsprozesse hat.

Neben dem Handel lassen sich auch andere bilaterale Beziehungen auf globaler Ebene mittels des Modells empirisch beschreiben. In den unterschiedlichen Ausprägungen der internationalen Faktorbewegung, wie Migration, Auslandsdirektinvestitionen und einigen anderen, wird das Modell vielfach als Grundgerüst verwendet und danach entsprechend spezifiziert (Martin & Rey 2004, Bergstrand & Egger 2007, Portes & Rey 2005).

Eine große Anzahl von Folgestudien und Meta-paper definieren Andersons (1979) Ansatz als die erste theoretische Fundierung des Gravitationsmodells. Anderson bildet in einer idealen Welt, ohne Beschränkungen, also auch ohne Transportkosten, internationale Güterbewegungen von Land i zu Land j als Xij ab. Dabei ist das Handelsvolumen proportional zum Produkt beider Größen der jeweiligen Volkswirtschaften Yi und Yj. Er nimmt dabei an, dass Staaten ein differenziertes Output Yi haben, Präferenzen unter den Ländern homothetisch und identisch sind, Preise in allen Ländern identisch sind und dass der Handel in einem multilateralen Gleichgewicht ist. Letzteres impliziert den Markt-räumenden Gleichgewichtspreis (market-clearing price). Die ersten drei Annahmen führen dazu, dass der Staat j die Güter von i proportional zu seinem Output nachfragt. Somit ist Xij=biYj, wobei bi den Anteil repräsentiert, der von jedem Importeur an dem Gut i nachgefragt wird. Der Markt-räumende Gleichgewichtspreis führt folglich dazu, dass bilateraler Handel als Xij=YiYj/Yw dargestellt werden kann, wobei Yw das globale Output widerspiegelt. Allerdings ist Anderson nicht in der Lage Transportkosten zu implementieren. Er geht fälschlicherweise von der Konvention aus, dass alle Freihandelspreise, trotz Einbeziehung der Handelskosten, identisch sind.

Anders als Anderson (1979), berücksichtigt Bergstrand (1985) in seiner Herleitung des Gravitationsmodells Preise und Preisindizes sowohl auf der theoretischen, als auch auf der empirischen Ebene. Er nimmt eine Constant-Elasticity of Substitution (CES) Nutzenfunktion an, um zu zeigen, dass Produkte aus unterschiedlichen Märkten imperfekte Substitute sind (vgl. Armington 1969). Seine Herleitung des Modells ist wesentlich komplexer und differenzierter als Andersons, was einerseits detailliertere Rückschlüsse auf die Einflussfaktoren des bilateralen Handels erlaubt, andererseits aber eine Implementierung in empirischen Schätzungen nur mit Proxy-Variablen erlaubt. Auch hier gibt es eine vereinfachte Version des Modells, ohne Beschränkungen. Die Handelsströme zwischen Land i und dem Land j sind dann ebenfalls nur von den Outputs der jeweiligen Staaten abhängig und können durch Xij=Yi1/2Yj1/2 repräsentiert werden (Stoeckmann 2020).

Auch im Hinblick auf weitere Herleitung des Gravitationsmodells über die Zeit, lässt sich zusammenfassend konstatieren, dass der generelle Handel T als eine allgemeine Funktion der beiden Volkswirtschaften abgebildet werden kann. Somit ist

Xij = f(YiYj,) = T

über alle Modelle gültig. Auch die Ausbreitung der Corona-Pandemie, weist viele Merkmale auf, die eine Anwendung des Gravitationsmodells rechtfertigen würden. Dieser Bereich steht in dieser Studie allerdings nicht im Fokus. Der Pandemieverlauf und die daraus resultierenden Beschränkungen stehen allerdings in unmittelbarer und mittelbarer Relation zur Bestimmung von Handelsströmen.

Am 31.12.2019 wird die Weltgesundheitsorganisation (WHO) von chinesischen Behörden über das vermehrte Auftreten einer neuartigen Lungenkrankheit unterrichtet. Darauf erklärt die WHO am 11.03.2020 Covid-19 zu einer Pandemie. Fast alle Staaten verfügen im Verlauf der Pandemie mehr oder weniger umfangreiche dynamische Restriktionen bezüglich der Mobilität, der Kontakte und, damit verbunden, auch der wirtschaftlichen Aktivität. Diese Einschränkungen gipfeln in den sogenannten „Lockdown-Maßnahmen“, bei dem die wirtschaftliche Aktivität bis auf die notwendige Grundversorgung eingestellt wird. Global ist der geografische und zeitliche Verlauf der Pandemie sehr heterogen. China verhinderte beispielsweise durch strenge Maßnahmen sehr früh eine landesweite Verbreitung des Virus, so konnten die wirtschaftlichen Auswirkungen vergleichsweise geringgehalten werden.

Die Korrelation zwischen Handel und Wirtschaftswachstum ist trivial und schon im Gravitationsmodell aufgezeigt. Der Rückgang des Handels mit physischen Gütern innerhalb und außerhalb der Europäischen Union geht daher mit einem Rückgang der Wirtschaftsleistung einher. Eine eindeutige Kausalität auf makroökonomischer Ebene kann hier allerdings nicht eindeutig definiert werden.

Zu den direkteren Folgen der „Lockdown-Maßnahmen“ gehören starke Produktions- und somit Umsatzrückgänge in arbeitsintensiven und wenig automatisierten Industrien, Umsatzeinbußen im Einzelhandel und speziell in Gastronomie und Hotellerie, der Rückgang der Erwerbstätigenzahlen, ein starker Anstieg von Kurzarbeit und unterbrochene Lieferketten durch bilaterale internationale Abkommen.

Diese unmittelbaren Folgen werden im Folgenden von den langfristigen abgegrenzt.

g) Kurzfristige Folgen

Die Europäische Union exportiert laut Eurostat im Januar 2021 Güter im Wert von 148,3 Milliarden EUR an Länder außerhalb der Union. Vergleicht man diesen Wert mit Januar 2020, so ist ein Rückgang von 10,8% zu verzeichnen. Der Einbruch hinsichtlich Importe fällt mit 16.9% sogar noch größer aus. Aus diesem Ungleichgewicht in den Minderungen resultiert ein deutlich größerer Handelsüberschuss der Europäischen Union gegenüber außereuropäischer Handelspartner, der im vorherigen Jahr sogar noch einem Defizit von 2.2 Milliarden EUR entsprach. Der Intraeuropäische (intra-EU) Handel büßt hingegen nur leicht ein. Trotz Einschränkungen und bilateralen Reiserestriktion erweist sich der Binnenmarkt als robuster. Der Corona-bedingte Einschnitt ist hier V-förmig, sodass sich Im- sowie Exporte schnell rehabilitieren.

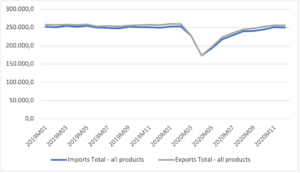

Abbildung 6: Intraeuropäischen Außenhandel 2019/2020

Abbildung 6 beschreibt die saisonal-bereinigten Handelsvolumina der intraeuropäischen Im- und Exporte der 27 Unionsmitglieder in EUR in 2019 und 2020. Im ersten und zweiten Quartal des Jahres 2020 ist ein starker Einschnitt zu beobachten, der allerdings ab dem dritten Quartal, spätestens im vierten Quartal des Jahres 2020 fast vollständig ausgeglichen ist.

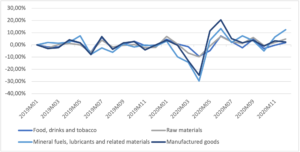

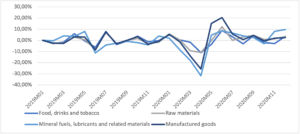

Importe und Exporte innerhalb des Europäischen Binnenmarkts wurden somit lediglich nachgeholt, nicht ausgesetzt. Die These liegt nah, dass während der „Lockdown-Maßnahmen“ Lager gefüllt oder Arbeiter beurlaubt worden sind, denen man sich im Anschluss zwecks Exporten bedient hat. Allerdings fallen bei Betrachtung des industriespezifischen Handels heterogene Effekte auf. Während Nahrungsmittel und Rohstoffe verhältnismäßig persistent sind, sind Brennstoffe und Industriegüter großen Schwankungen ausgesetzt. Abbildung 7 und 8 visualisieren die prozentuale Veränderung der jeweiligen Branche bezüglich intraeuropäischer Im- und Exporte zum Vormonat. Auch hier wird sich auf saisonal-bereinigten Handelsvolumina in EUR bezogen.

Abbildung 7: Prozentuale Veränderung der intraeuropäischen Branchenimporte zum Vormonat

Industriegüter machen einen Großteil des gesamten Handelsvolumens der Europäischen Union aus. Diese Schwankungen, in Abbildung 7 und 8, tragen somit auch in einem hohen Maße zur Volatilität des gesamten Volumens bei. Der Verlauf bei Im- und Exporten ist annähernd deckungsgleich.

Abbildung 8: Prozentuale Veränderung der intraeuropäischen Branchenexporte zum Vormonat

Die Heterogenität der vier Untergruppen lässt sich wie folgt interpretieren. Die Maßnahmen zur Pandemiebekämpfung haben die Grundversorgung nicht getroffen. Dementsprechend ist die Ausfuhr von Nahrungsmitteln über die Zeit konstant. Auch Im- und Exporte von Rohstoffen sind konstant. Die dazugehörigen Branchen sind wenig arbeitsintensiv und meist hoch automatisiert, sodass Kontaktbeschränkungen kaum Einfluss haben. Brennstoffe hingegen werden laut Abbildung 7 und 8 stark beeinflusst. Ihre Nachfrage spiegelt sehr häufig die allgemeine wirtschaftliche Lage wider. Da der „Motor“ der Weltwirtschaft für ein paar Monate verlangsamt wurde, ist diese Branche maßgeblich betroffen. Eine Erholung, also ein V, wie in Abbildung 1, ist für diese Untergruppe noch nicht zu beobachten. Die stärkeren Schwankungen bei Industriegütern lassen sich klar über die Restriktionen zur Pandemiebekämpfung erklären. Eine negative Erwartungshaltung der Produzenten ist hingegen nicht zu vermuten, da Exporte kurzfristig nachgeholt wurden (Abbildung 6) und in Abbildung 7 und 8 nach dem Einbruch ein überproportionaler Anstieg zu beobachten ist.

h) Langfristige Folgen

Die internationale Konnektivität erreichte zu Beginn des 21. Jahrhunderts ihren Höhepunkt, bevor der Nationalismus weltweit zunahm, was zu Handelskriegen und dem Brexit führte. Die Corona-Pandemie hat die Entwicklung zu einem stärkeren Protektionismus und einer stärker ausgeprägten Individualität der Länder sogar noch intensiviert.

Ein Entkopplungseffekt existiert hierbei nicht nur zwischen Ost und West, sondern auch zwischen Ländern mit niedrigem Einkommen (LIC) und Ländern mit hohem Einkommen (HIC). Auch wenn die Globalisierung für viele Menschen überwiegend positive Auswirkungen hat, geraten einige ins Hintertreffen.

Nicht erst seit dem Solow-Modell (1956) ist Ökonomen bewusst, dass das Wirtschaftswachstum signifikant vom technologischen Fortschritt A abhängt. Die darauffolgenden Modelle konzentrieren sich intensiver auf die Endogenisierung des technologischen Fortschritts, dabei berücksichtigen Ansätze wie Romers (1990) in erster Linie geschlossene Volkswirtschaften.

Handel und allgemeine globale Interaktion sind für den technologischen Fortschritt allerdings von entscheidender Bedeutung und sollten berücksichtigt werden. Innovationen werden von größeren Märkten und mehr Wettbewerb angetrieben. Aber auch brancheninterne länderübergreifende und nationale branchenübergreifende Spillover-Effekten sind für die Technologieentwicklung essenziell. Der Zusammenhang zwischen Innovation und Handel wurde bereits in vielen empirischen Studien nachgewiesen (Helpman 1988, Grossman & Helpman 1990, Eaton & Kortum 2006). Keines der existierenden Wachstumsmodelle berücksichtigt jedoch die charakteristische Stellung des multilateralen Handels.

Dieser Abschnitt kombiniert das Gravitationsmodell für den bilateralen Handel mit klassischen Wachstumstheorien, um den immer größer werdenden Vorteil von HIC gegenüber LIC zu modellieren. Betrachtet man das Gravitationsmodell wird schnell klar, dass die Kombination mit Wachstumstheorien zu einer wechselseitigen Beziehung zwischen Produktion und Innovation führt.

Die Corona-Pandemie kann hierbei als externer Schock angenommen werden. Die anhaltende Pandemie hat einen überproportionalen Einfluss auf das Wachstum von Ländern mit hohem Einkommen und die globale Vernetzung. LIC könnten diesen Rückschlag nutzen, um zu versuchen den Kontakt zu HIC nicht zu verlieren. Formalisiert man die genannten Abhängigkeiten, ergeben sich die folgenden drei Relationen:

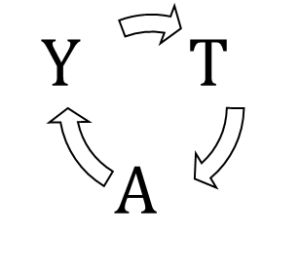

T = f(Y)

A = g(T)

Y = h(A)

Die erste dieser Funktionen f ist schon durch das Gravitationsmodell ausgiebig beschrieben. Innovation oder technologischer Fortschritt A ist hier durch eine Funktion g in Abhängigkeit vom Handel beschrieben. Das lässt sich auf die effizienteren und größeren Märkte, sowie auf die Spillover Effekte zurückführen. Die dritte Gleichung repräsentiert alle gängigen Wachstumsmodelle, die das BIP in Relation zum technologischen Fortschritt setzen. Zur Vereinfachung wird hier zuerst angenommen, dass keine weiteren Effekte und Einflussfaktoren bestehen. Diese können dann je nach Modell variieren. Das BIP Y im Zeitpunkt t ist somit über

Yt = h(g(f(Yt-1)))

definiert und steht in Abhängigkeiten zu sich selbst. Nimmt man an, dass Innovationen leicht verzögert in Relation zum Handel stehen, kann eine Zeitkomponente inkludiert werden, die die Abhängigkeit vom Output zu vorangegangenem Output erkennbar macht. Folglich führt eine Erhöhung des aktuellen BIP in Zukunft ebenfalls zu mehr BIP.

Da alle Funktionen jeweils für einen positiven Einfluss der abhängigen Variable auf die unabhängige stehen, können die Funktionen f, g und h wie in Abbildung 9 zu einem Innovationskreislauf zusammengefasst werden.

Abbildung 9: Internationaler Innovationskreislauf

Problematisch wird es für die Länder, die nicht ausreichend in den globalen Handel eingebunden werden und für die somit die Verbindung A=g(T) ausbleibt oder nicht ausreichend ausgeprägt ist. In Abhängigkeit von der Wahl des spezifischen Wachstumsmodells, fällt es diesen, meist LIC, Ländern schwer aufzuholen.

Wie in vielen Modellen des Wirtschaftswachstums wird eine sinkende Kapitalrendite angenommen. Diese steht dann dem internationalen Innovationskreislauf gegenüber. Da Schwellenländer gut in den Handel integriert sind, sollte es für sie wenig problematisch sein, an den Standard der HIC anzuknüpfen. Bei LIC, die wenig oder gar nicht ex- und importieren, wird es problematisch. Bei ihnen kann es passieren, dass der nationale Kapitaleffekt den internationalen Innovationseffekt durch Handel nicht ausgleichen kann. Somit kann in Zukunft davon ausgegangen werden, dass einige Länder weiter abgehängt werden.

Die Corona-Pandemie wirkt hier wie ein externer Schock für den Kreislauf. Der Störfaktor greift unmittelbar Y und T an, was langfristige Folgen innerhalb des Innovationskreislaufs hat. Staaten, die stärker vernetzt sind, primär HIC und Schwellenländer, sind von der Pandemie wirtschaftlich stärker betroffen. Somit ist die Möglichkeit des Aufholens für LIC realistischer.

Aus Sicht der Europäischen Union gibt es analytisch zwei wesentliche Implikationen. Der intraeuropäische Außenhandel ist robust und sollte auch weiterhin als Innovationskatalysator genutzt werden. Der globale technologische Fortschritt ist davon abhängig wie viel gehandelt wird, also wie viele Staaten in den Kreislauf (Abbildung 9) aufgenommen werden. Aus entwicklungspolitischer Sicht, ist eine stärkere Integration von LIC in den Welthandel sinnvoller, als Staaten abzuhängen und ihnen dann externe Hilfe zukommen zu lassen. Auch aus Sicht der LIC kann dieser Innovationskreislauf als Anreiz gesehen werden, sich mehr in den Welthandel zu integrieren, beziehungsweise sich integrieren zu lassen.

III. Fazit

Die Auswirkungen der Corona-Pandemie auf den Europäischen Außenhandel lassen sich auf verschiedene Ebenen unterteilen. Der allgemeine Rückgang des Handels lässt sich durch die Primärdeterminante des Gravitationsmodells erklären. Eine Verringerung des BIP hat automatisch auch eine Verringerung des Außenhandels zur Folge. Auf Branchen- oder Industrieebene sind maßgeblich arbeitsintensive und wenig automatisierte Unternehmen betroffen. Die Restriktionen zur Pandemieeindämmung führen also unter den Industrien zu heterogenen Effekten im Außenhandel. Die Nahrungsmittelindustrie und Rohstoffindustrien sind nur wenig betroffen, während die Brennstoffindustrie langfristigere und die Industriegüterproduktion kurzfristigere Rückgänge verzeichnen müssen.

Langwierige Auswirkungen lassen sich lediglich modellieren. Durch die Verknüpfung des Gravitationsmodells mit klassischer Wachstumstheorie führt ein Rückgang des BIP unmittelbar zum Rückgang des Außenhandels und mittelbar zum Rückgang des technologischen Fortschritts. Der Coronaschock, der kurzfristige Rückgang des multilateralen Handels und des BIP, könnte also Rückschritte im technologischen Fortschritt zur Folge haben, der von LIC zum Aufholen genutzt werden könnte.

Die Wichtigkeit des Europäischen Binnenmarkts für Mitgliedsstaaten wie Belgien ist immens. Er ist aufgrund der Größe und der Persistenz, auch in Krisenzeiten, für kurz- und langfristiges Wirtschaftswachstum von essenzieller Bedeutung.

An diese Studie ließen sich weitere Forschungsfragen anknüpfen. Der theoretische internationale Technologieeffekt könnte, je nach gewähltem Wachstumsmodell, klarer quantifiziert und so direkt in Relation mit dem nationalen Kapitaleffekt gestellt werden. Somit ließen sich klare Handlungsempfehlungen für individuelle Staaten ableiten. Auch eine branchenspezifische Unterteilung wäre denkbar, sodass die Heterogenität der Industrien berücksichtigt würde.

IV. Anhang

A1: Die größten belgischen Unternehmen im Überblick

| Platz | Unternehmen | Umsatz 2018 | Umsatz 2019 | Umsatz 2020 | Mitarbeiter |

| 1 | Anheuser-Busch InBev SA/NV | 53.119,24 | 52.348,56 | 45.373,13 | 163.695 |

| 2 | Umicore | 16.206,19 | 19.577,47 | 22.849,65 | 10.859 |

| 3 | KBC Group NV | 15.451,53 | 14.929,64 | 13.204,40 | 37.137 |

| 4 | Solvay SA | 13.349,66 | 12.570,50 | 10.717,54 | 23.663 |

| 5 | ageas SA/NV | 12.971,46 | 12.447,45 | 10.644,72 | 10.045 |

| 6 | Colruyt SA | 10.669,56 | 10.562,83 | 10.570,80 | 29.056 |

| 7 | Groupe Bruxelles Lambert SA | 6.698,34 | 6.363,18 | 7.040,65 | 249.329 |

| 8 | Proximus SA | 6.810,11 | 6.312,68 | 6.005,31 | 11.423 |

| 9 | UCB SA | 5.472,66 | 5.500,92 | 5.899,39 | 8.371 |

| 10 | Bekaert SA | 5.086,63 | 4.839,70 | 4.162,09 | 27.455 |

| 11 | Ackermans & van Haaren NV | 5.267,30 | 4.781,42 | 4.314,21 | |

| 12 | Viohalco SA/NV | 5.205,86 | 4.700,58 | 4.247,82 | 9.402 |

| 13 | Dexia SA | 9.124,18 | 4.515,05 | 3.030,05 | |

| 14 | Greenyard NV | 4.827,12 | 4.379,54 | 4.480,53 | 8.800 |

| 15 | D'Ieteren SA | 4.230,92 | 4.253,39 | 3.660,78 | |

| 16 | bpost SA | 4.459,42 | 4.231,67 | 4.540,23 | 36.291 |

| 17 | Cie d'Entreprises CFE SA | 4.301,36 | 4.058,48 | 3.554,81 | 8.292 |

| 18 | Econocom Group SE | 3.544,35 | 3.262,71 | 2.823,04 | 9.240 |

| 19 | Telenet Group Holding NV | 2.993,66 | 2.893,11 | 2.841,24 | 3.431 |

| 20 | Ontex Group NV | 2.708,21 | 2.554,30 | 2.302,38 | 9.807 |

| 21 | Elia Group SA/NV | 2.285,95 | 2.510,63 | 2.437,87 | 2.723 |

| 22 | Picanol NV | 2.702,78 | 2.487,23 | 2.414,59 | 7.000 |

| 23 | Banque Nationale de Belgique SA | 2.420,75 | 2.293,93 | 2.304,38 | |

| 24 | Agfa-Gevaert NV | 2.588,64 | 2.211,34 | 1.885,55 | 7.337 |

| 25 | AKKA Technologies SE | 1.778,53 | 2.017,06 | 1.658,77 | 21.695 |

| 26 | Tessenderlo Group NV | 1.915,08 | 1.951,47 | 1.916,78 | 4.793 |

| 27 | Titan Cement International SA | 1.802,42 | 1.773,05 | 5.363 | |

| 28 | Orange Belgium SA | 1.512,07 | 1.501,28 | 1.450,71 | 1.389 |

| 29 | Barco NV | 1.215,20 | 1.212,12 | 849,64 | 3.317 |

| 30 | Cenergy Holdings SA | 1.138,72 | 1.072,66 | 1.002,26 | 2.238 |

V. Anmerkungen

[1] Nach IAA Definition (auf Grundlage der Arbeitssuchenden und kurzfristig verfügbaren Nichterwerbstätigen).

[2] Die Abkürzung TEU steht für das englische Twenty-Foot Equivalent Unit und meint einen 20 Fuß Standardcontainer.

[3] Datenquelle: yahoo.finance.

[4] Hier soll auch auf die Vorarbeit „Das Verhalten des belgischen und des deutschen Finanzmarktes innerhalb der Covid-19 Pandemie“ verwiesen werden (2021).

[5] Mit Ausnahme der niederländischen ING groep, die zwar im BEL 20 gelistet ist, aber hier nicht betrachtet wird.

VI. Literatur

-ABInBev, AB InBev - Financial Report 2020, 2021, S. 5.

-ANDERSON, J. E., “A theoretical foundation for the gravity equation”, in: The American Economic Review, 69/1, 1979, S. 106-116.

-ANDERSON, J. E. und WINCOOP, E. Van (2003), “Gravity with gravitas: A solution to the border puzzle”, in: The American Economic Review, 93/1, 2003, S. 170-192.

-ARMINGTON, P. S., “A theory of demand for products distinguished by place of production”, in: Staff Papers, 16/1, 1969, S. 159-178.

-Auswärtiges Amt, „Belgien“, 2021, URL: https://www.auswaertiges-amt.de/de/aussenpolitik/laender/belgien-node/bilateral/200372

-BERGSTRAND, J. H., “The gravity equation in international trade: some microeconomic foundations and empirical evidence”, in: The Review of Economics and Statistics, 1985, S. 474-481.

-BERGSTRAND, J. H. und EGGER, P., „A knowledge-and-physical-capital model of international trade flows, foreign direct investment, and multinational enterprises”, in: Journal of International Economics, 73/2, 2007, S. 278-308.

-Eurostat (2021), URL: https://ec.europa.eu/eurostat/databrowser/view/ tec00115/default/table?lang=en

-DEARDORFF, A. V., “The general validity of the Heckscher-Ohlin theorem”, in: The American Economic Review, 72/4, 1982, S. 683-694.

-EATON, J. und KORTUM, S. (2006), Innovation, diffusion, and trade (National Bureau of Economic Research, Working Paper 12385), 2006, URL: http://www.nber.org/papers/w12385

-GROSSMAN, G. M. und HELPMAN, E., “Trade, innovation, and growth”, in: The American Economic Review, 80/2, 1990, S. 86-91.

-HELPMAN, E., “Growth, technological progress, and trade”, in: Empirica, 15/1, 1988, S. 5-25.

-IHK, 2021, URL: https://www.aachen. ihk.de/international/aussenhandelsmaerkte/belgien2/wirtschaft-und-aussenhandel-3458926

-KRUGMAN, P. R., “Increasing returns, monopolistic competition, and international trade”, in: Journal of International Economics, 9/4, 1979, S. 469-479.

-Lebensmittel Zeitung, 15, 2021, S. 12.

-MARTIN, P. und REY, H., “Financial super-markets: size matters for asset trade”, in: Journal of International Economics, 64/2, 2004, S. 335-361.

-PEITZ, C., „Das Verhalten des belgischen und des deutschen Finanzmarktes innerhalb der Covid-19-Krise hinsichtlich der Volatilität am Markt“, in: BelgienNet, 2021, URL: https://belgien.net/wp-content/uploads/Peitz-1-Verhalten-BE-DE-Finanzmaerkte.pdf Das Verhalten des belgischen und des deutschen Finanzmarktes innerhalb der Covid-19 Pandemie.

-PORTES, R. und REY, H., “The determinants of cross-border equity flows”, in: Journal of International Economics, 65/2, 2005, S. 269-296.

-RICARDO, D., Principles of political economy and taxation, 1891.

-SOLOW, R. M., “A contribution to the theory of economic growth”, in: The Quarterly journal of Economics, 70/1, 1956, S. 65-94.

-STOECKMANN, N., “Recalculating Gravity: A Correction of Bergstrand's 1985 Frictionless Case”, in: Econ Journal Watch, 17/2, 2020, S. 333.

-VRT, „Enorme Einbrüche in Sachen Import und Export in Belgien“, 2021, URL: https://www.vrt.be/vrtnws/de/2020/06/16/enorme-einbrueche-in-sachen-import-und-export-in-belgien/

-WKO, WKO - Aussenhandelsbericht Belgien, 2021, URL: https://www.wko.at/service/aussenwirtschaft/die-belgische-wirtschaft.html

-WTO, Annual Report, 2021, URL: https://www.wto.org/english/res_e/booksp_e/anrep_e/anrep21_e.pdf